ETFs sind auch bei hohen Anlagesummen überlegen

ETFs (Exchange-traded funds) sind beliebt, denn sie sind günstig, einfach zu handeln und bieten in einem ausgewogenen Portfolio eine gute Risikostreuung. Doch Banken raten vermögenden Anlegern davon oftmals ab, mit dem Argument, bei höheren Summen seien aktive Fonds sinnvoller. Solche Empfehlungen werden meist nicht im Interesse der Kunden ausgesprochen, sondern aus Eigennutz. Denn an aktiven Fonds verdienen Banken deutlich mehr als an ETFs.

Anleger kaufen durchschnittliche Marktrendite ein

Mit ETFs nehmen Anleger die Chancen an den Kapitalmärkten war. Wie mit aktiven Fonds, Aktien oder Anleihen können sie allerdings auch Verluste erleiden. Wird in ausländische Wertpapiere investiert, entstehen zusätzlich noch Währungsrisiken. Auch diese Risiken sind keine Besonderheit von ETFs. Anleger, die in einzelne ausländische Wertpapiere oder in aktive Fonds, die international anlegen, investieren, setzen sich diesem Währungsrisiko ebenso aus.

Im Unterschied zu aktiven Fonds können Anleger mit ETFs aber günstig die durchschnittliche Marktrendite einkaufen. Vor allem in Sektoren, Branchen und Regionen, in denen fundierte Informationen leicht zugänglich sind, sind ETFs klar im Vorteil – egal um welche Anlagesumme es geht. Denn dort fällt es aktiven Fonds schwer, Anlegern einen Mehrwert zu bieten, der die höheren Kosten rechtfertigen würde.

Deutlicher Kostenvorteil im Vergleich zu aktiven Fonds

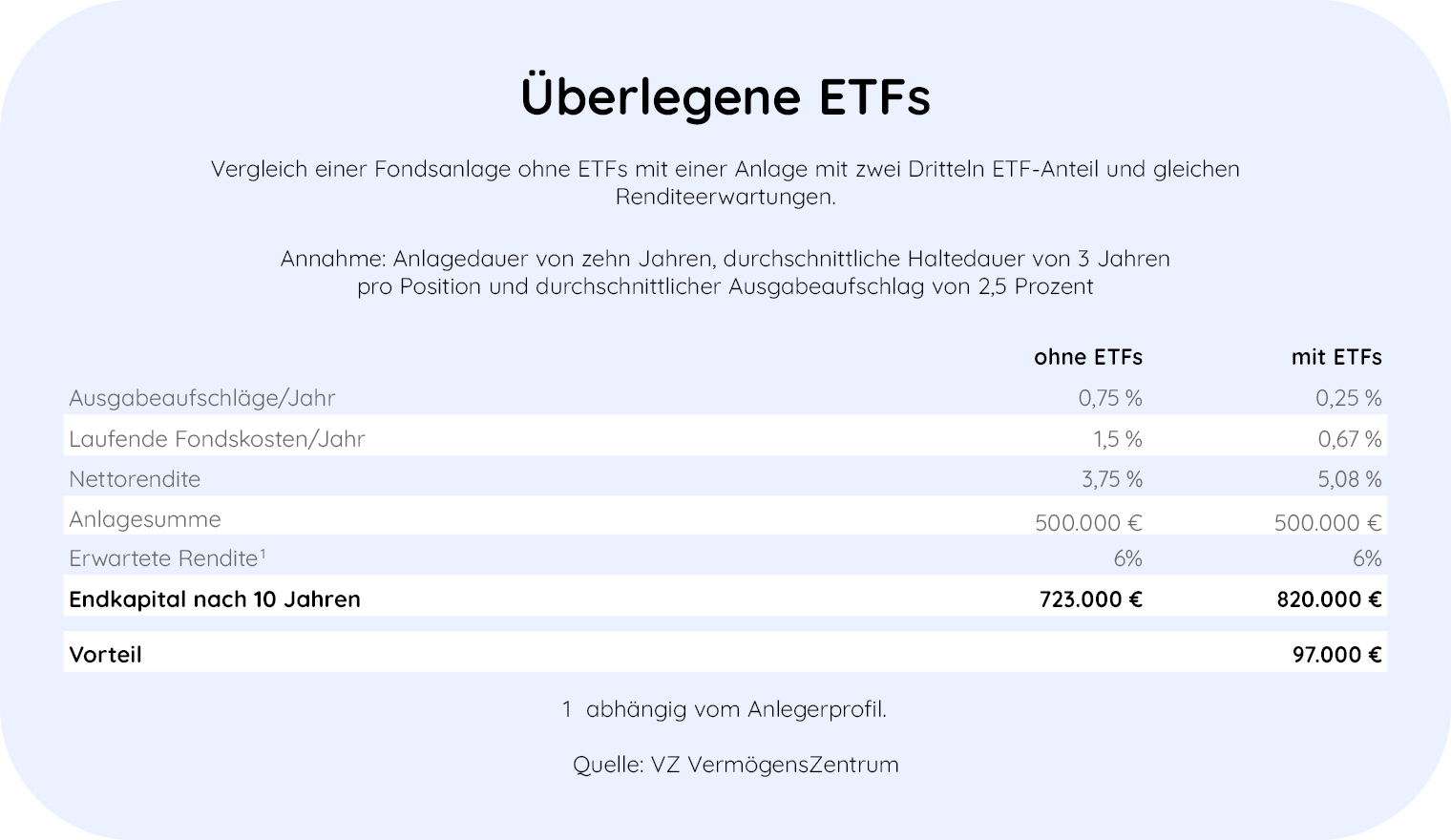

Zudem sind ETFs deutlich kostengünstiger als aktive Fonds. Das Rechenbeispiel in der Tabelle oben verdeutlicht diesen Kostenvorteil. Ausgehend von 500.000 Euro Anlagesumme und einer erwarteten Rendite von 6 Prozent können Anleger, die ihr Kapital zu zwei Dritteln in ETFs und zu einem Drittel in aktive Fonds investieren, nach zehn Jahren mit fast 100.000 Euro mehr rechnen als Anleger, die auf ETFs verzichten. Hauptgrund sind die höheren Kosten und Ausgabeaufschläge, die bei aktiven Fonds anfallen und die Rendite drücken.

Was Sie besser machen können

Versuche, den Markt zu schlagen, gehen meistens schief. Setzen Sie deshalb nicht auf irgendwelche vermeintlichen Schnäppchen, sondern investieren Sie am besten auch hier breit diversifiziert über ETFs. So können Sie günstige Kurse zum Beispiel nutzen, um Ihren monatlichen ETF-Sparplan mit einer zusätzlichen Überweisung außer der Reihe aufstocken.

Persönlicher Kontakt

Wenn Sie sich lieber persönlich beraten lassen möchten, vereinbaren Sie jetzt einen Termin für einen Rückruf oder schreiben Sie uns.

Senden Sie uns eine E-Mail mit Ihrem Wunschtermin für einen Rückruf.

vinz@vinz-vorsorge.deLassen Sie sich persönlich beraten und rufen Sie uns direkt an.

089 904 20 25 25Ihre Daten sind sicher

Bei der Vinz-App haben wir höchsten Wert auf Sicherheit gelegt. Wir arbeiten nach deutschen Datenschutzstandards.

Einfach und individuell

Mit wenigen Eingaben erhalten Sie einen guten Überblick über Ihre Versorgungssituation im Alter.

Für Sie gewinnbringend

Die Vinz-App hilft Ihnen, die richtige Sparform zu finden und Ihre Wunschrente zu erreichen.