Hausbanken verführen zum Kauf von teuren Anlageprodukten

Bankberater bemühen sich derzeit intensiv um ihre Kunden. Sie wollen diese davon überzeugen, das Geld, das sie auf dem Festgeldkonto oder Sparbuch praktisch unverzinst liegen haben, besser anzulegen.

Selbstlos ist der Vorstoß der Banken nicht. Denn an den Kundeneinlagen verdienen sie in der Nullzinsphase nichts. Umso mehr verdienen die Banken aber an den Produkten, die sie ihren Kunden stattdessen anbieten: Meist handelt es sich um teure aktiv gemanagte Aktien- oder Mischfonds. Bei diesen Fonds fallen in der Regel direkt beim Kauf 5 Prozent Ausgabeaufschlag an.

Das heißt: Wenn Sie 100.000 Euro investieren, behält die Bank 5.000 Euro an Gebühren ein. Hinzu kommen laufende Kosten, die sich im Extremfall auf 0,33 Prozent im Monat oder 4 Prozent im Jahr summieren können. Bei solch hohen Gebühren muss die Rendite nach Steuern schon sehr hoch sein, damit überhaupt noch ein Gewinn für Sie als Anleger übrig bleibt.

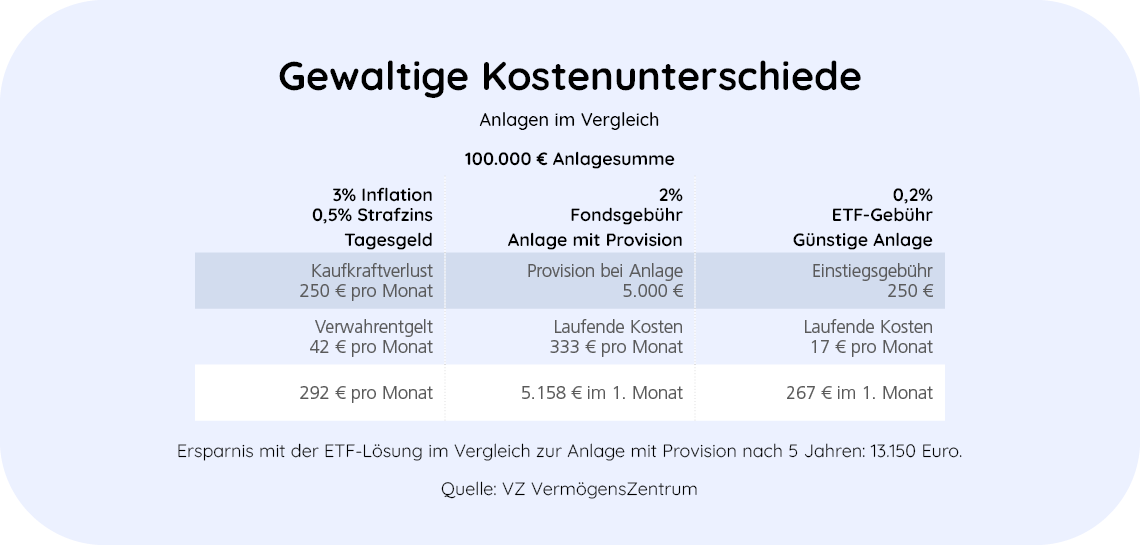

Der Vergleich in der Tabelle zeigt, wie unterschiedlich die Anlageresultate ausfallen, wenn Anleger sich vom Tagesgeldkonto verabschieden und statt auf teure auf günstige Anlagen setzen.

Anlage 1: Tagesgeld

Wer sein Geld einfach und risikolos auf dem Tagesgeldkonto parkt (Spalte 1), zahlt Strafzins und setzt es der Inflation aus. Bei einer Anlagesumme von 100.000 Euro, 0,5 Prozent Strafzins (hier: 42 Euro) und 3 Prozent Inflation verliert das Kapital jeden Monat 250 Euro an Wert. Die Anlage kostet den Anleger rund 3.500 Euro pro Jahr.

Wer statt Minus Plus machen will mit seinen Anlagen, kommt heutzutage um Wertpapiere nicht herum. Aktien, Investmentfonds und ETFs versprechen langfristig eine gute Rendite, auch wenn Wertpapiere Wertschwankungen unterliegen und Verlustrisiken und ggf. Fremdwährungsrisiken mit sich bringen.

Anlage 2: Investmentfonds

Werden die 100.000 Euro in Investmentfonds investiert (siehe Grafik/ Spalte 2), fällt beim Kauf ein Ausgabeaufschlag an. Dieser schmälert das Anlagekapital auf einen Schlag um 5.000 Euro. Auch die Fondsgebühr schlägt mit 2 Prozent pro Jahr zubuche, das sind hier 158 Euro. Die Anlage kostet den Anleger fast 1.900 Euro pro Jahr.

Anlage 3: ETFs

Besser ist es, wenn die 100.000 Euro in ETFs fließen (Spalte 3). Die Einstiegsgebühr ist mit 250 Euro moderat, die laufenden Kosten mit 17 Euro pro Monat sehr niedrig. Die Anlage kostet den Anleger nur gut 200 Euro pro Jahr, das ist wesentlich weniger als bei den anderen Anlagen.

Tipp: Setzen Sie bei der Geldanlage auf kostengünstige ETFs. Damit sparen Sie erhebliche Summen (siehe Tabelle oben). Wie das geht, erfahren Sie im kostenfreien Merkblatt „Sparen mit ETFs“, das Sie hier herunterladen können.

Persönlicher Kontakt

Wenn Sie sich lieber persönlich beraten lassen möchten, vereinbaren Sie jetzt einen Termin für einen Rückruf oder schreiben Sie uns.

Senden Sie uns eine E-Mail mit Ihrem Wunschtermin für einen Rückruf.

vinz@vinz-vorsorge.deLassen Sie sich persönlich beraten und rufen Sie uns direkt an.

089 904 20 25 25Ihre Daten sind sicher

Bei der Vinz-App haben wir höchsten Wert auf Sicherheit gelegt. Wir arbeiten nach deutschen Datenschutzstandards.

Einfach und individuell

Mit wenigen Eingaben erhalten Sie einen guten Überblick über Ihre Versorgungssituation im Alter.

Für Sie gewinnbringend

Die Vinz-App hilft Ihnen, die richtige Sparform zu finden und Ihre Wunschrente zu erreichen.